锦州鑫恒毅科技

锦州鑫恒毅科技有限公司

文 | kiki

OpenAI正在「疯狂购物」。

30亿美元收购AI编程平台Windsurf,65美元砸钱买下乔布斯老搭档Jony Ive创立的AI新硬件公司io......

一个以OpenAI为中心的「隐秘初创企业帝国」正逐渐浮出水面。

独角兽下场投资,并不是什么新鲜事。早在Sam Altman还担任Y Combinator总裁期间,彼时29岁的他就在自己的博客里写道,自己已投资了40家公司,“我是历史上最大牛市中的早期科技投资者”——他这样评价自己。

作为硅谷活跃的天使投资人,Sam Altman的知名「个人战绩」包括了对Stripe、Reddit和Instacart等企业的投资,据机构CB Insights的统计,自2010年开始,他就进行了100多项对外投资。

我们梳理了Sam Altman以及OpenAI的投资版图,其中就Sam Altman个人而言,他的个人投资呈现多元化趋势,从AI、生物技术到供应链、能源等传统行业,均有涉猎。

但以OpenAI Startup Fund为代表的创投基金则明显聚焦AI本身,这反映出硅谷科技巨头竞争的另一面——它们正在通过快速构建自己的初创企业帝国,完善生态,快速扩张。

1、小基金垂直整合「AI链」

简单来说,Sam Altman的投资版图可以分为三部分:一是他的个人投资;二是他自己创立的风险投资公司Hydrazine Capital和由他的兄弟创立的投资基金Apollo Projects;三是成立于2021年推出的创投基金——OpenAI Startup Fund,目前累计管理资产接近3亿美元。

相比前两者更多元化的投资组合,与OpenAI强相关的这支创投基金更值得拿来仔细分析。

自OpenAI经历管理动荡后,Sam Altman本人就放弃了对创业基金的控制权,目前由风险投资人Ian Hathaway管理。

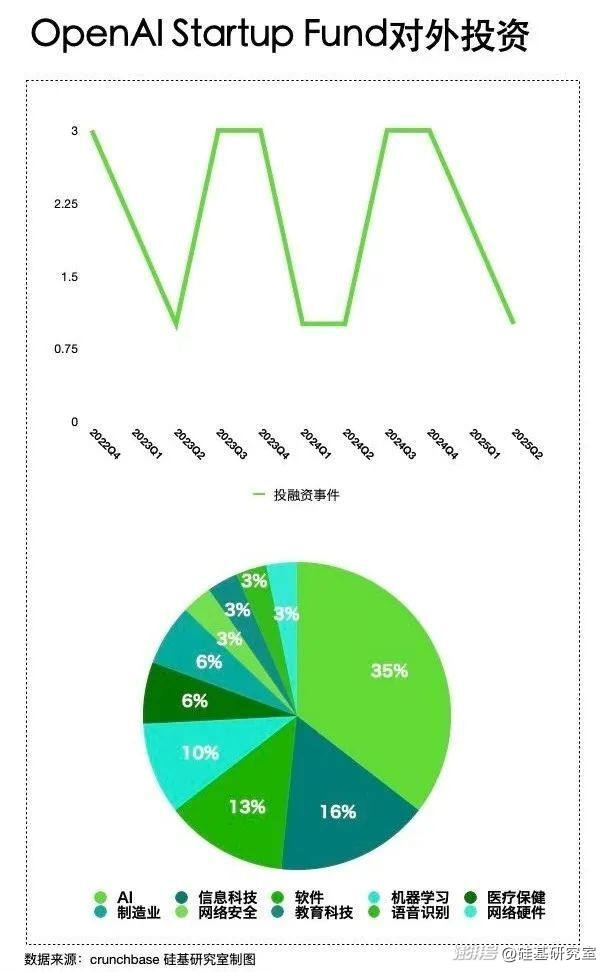

据「硅基研究室」统计,OpenAI Startup Fund迄今已做出20余笔对外投资,包括17家初创企业,呈现出稳定的出手节奏、更聚焦AI生态应用等特点。

从时间来看,从2022年第四季度开始,OpenAI Startup Fund基本保持每季度平均出手一次的节奏。也就是说,OpenAI的投资布局始终与其模型迭代保持相同的进度,在专注自身的同时,它没有放过对外界AI生态的观察。

在出手领域上,大部分的钱都流向了AI生态链,从芯片设计再到下游医疗、法律、编程、机器人等软硬件,搭建了一条AI完整生态链。

除此以外,受限于基金规模,从已披露的出手金额来看,OpenAI Startup Fund更擅长的是以小搏大,单笔融资均在百万至千万级别。

从目前这支创投基金投出的潜力股来看,OpenAI光靠投资获得的收益也很可观,它所支持的AI法律科技初创公司Harvey估值已达到30亿美元,AI口语应用Speak估值达10亿美元,还有估值接近400亿美元的人形机器人企业Figure AI等。

当然,不止是投资收益,OpenAI通过为这些初创企业提供技术和生态资源支持,反过来也为其找到了「技术-数据-场景」的应用闭环。

不过,既然是风险投资,自然也有得有失。

就退出案例来看,除去已宣布关闭的自动驾驶初创企业Ghost Autonomy外,OpenAI支持的教育科技初创Class Companion已被Panorama Education收购,另一家AI新硬件公司io也被OpenAI自己收入囊中。

无论是收购还是投资,每一次买买买背后,都需要大量资金作为支持,当然对财大气粗的OpenAI来说,它显然看向的是长期。在收购io后,OpenAI COO Brad Lightcap就被问到「65亿美元到底值不值?」,他的回答是:“我们想让AI像空气一样存在,不再依赖屏幕。”

某种程度上,OpenAI的野心已经开始显现——它想要通过垂直整合打造自己的「AI链」,抢占一切的入口,打造一种新型的「AI智能供应链」。

2、扩大规模,看看会发生什么

在和比尔·盖茨的一次对谈中,Sam Altman提到自己从Y Combinator学到的一条创业经验:“要聚集世界上最优秀的人才,才能确保大家都对这个通用人工智能(AGI)的使命保持一致。”

但事实上,他没说的经验还有另一条,创和投本就不分家,一家优秀的创业公司创始人,也可以是一个有着狠辣眼光的投资人。

外界曾统计过Sam Altman偏好的投资领域,除了人工智能外,他投资涉及广泛的兴趣,总是押注那些在当下看上去不可能实现的技术和趋势,包括长寿、能源、教育等。比如他颇为看好的两家企业——美国核聚变初创公司Helion Energy和研究抗衰老的企业Retro Biosciences。

2023年在接受媒体采访时,Sam Altman声称清空了银行账户,把所有的流动净资产都投入了这两家企业,谈及all in的原因,他说:“我职业生涯的核心经验就是,扩大规模,看看会发生什么”。

这种思想也反映在Sam Altman在AI的投资上。

如果套用供应链管理的逻辑,OpenAI的一级供应商无疑是为其提供源源不断算力的支持者——比如OpenAI和软银、甲骨文联合打造的「星际之门」项目,近期现身彭博镜头的Sam Altman展示了这一基础设施,他说:“我们从微软学会了怎么用现有云服务搭建算力,现在我们要做的是下一步——建出属于自己的那条产线。”

OpenAI位于阿比林的「星际之门」项目基地

他口中所谓的「智能产线」就像是曾经的福特汽车流水线一样,只不过这一次整合的不再是汽车零部件,而是GPU、管线、电、水、算法、能耗调度的协同,以支持人们的AI需求。

「一供」除了算力层的玩家外,还有通往真实世界的入口——在垂直软件应用上,光是编程,OpenAI就出手了Cursor和Windsurf,法律领域支持Harvey AI,医疗领域的Chai Discovery和Ambience Healthcare。

在物理AI侧,除了收购io,打造自己的硬件外,它还同时押注了具身智能企业1X和Figure AI。

Sam Altman(右)和Jony Ive(左) 图源:OpenAI

二供、三供们的角色更隐秘些——它们向OpenAI卖铲子,随OpenAI的增长一同增长,典型如数据库提供商Databricks、人力资源公司Mercor、云服务公司Vercel和AI数据服务公司Turing等等。

朋友圈不断扩大,当这条智能供应链上的供应商越来越多,OpenAI也难免遇到新问题——如何管理和控制这条新供应链?

比如,收购io,Jony Ive所崇尚的苹果设计文化可能会与OpenAI「快速行动,打破常规」的理念相冲突;Figure AI在今年2月也宣布放弃与OpenAI的合作。

换言之,OpenAI在未来必须大力加强其供应链能力,才能和它的前辈「果链」一样,拥有更强的供应链管控实力。

3、迈入同一条河流

「买买买」的不只有OpenAI。

据公开数据,Anthropic公开对外的投资均发生在2025年——生成式AI模型开发商Goodfire和医疗科技公司Heidi Health。

去年7月,Anthropic与其重要投资者Menlo Ventures联手设立一项名为「Anthology Fund」的基金,和OpenAI一样,开始建立自己的「初创企业帝国」,官网上向初创企业这样形容:“成为Anthropic旗下公司不仅仅是获得一张支票,还能获得Anthropic技术团队的持续指导和支持。”

截至去年12月18日,Anthology Fund已对外投资10余家企业,覆盖医疗、企业服务、安全等诸多场景。

来源:Anthology Fund 官网

另一家AI搜索独角兽Perplexity,去年至今也收购了专注开发无干扰浏览器老牌企业Sidekick、社交平台Read.cv和数据连接初创公司Carbon。

据公开数据,2025年第一季度,CVC(企业风险投资)交易量创下7年来的最低水平,交易数量暴跌至728笔,但平均交易规模已攀升至1000万美元,CVC的投资数量正在减少,但投资规模却更大。

背后美国初创企业占据了全球CVC融资总额的70%,连续第二个季度超过70%,新的CVC力量崛起,也表明独角兽们也正努力抢占领先技术领域的竞争优势。

硅谷巨头们开启疯狂购物的原因也并不难理解:一是如前文所说,眼下的AI竞争已从模型、应用等单一能力转向生态竞逐,头部独角兽都想搭建各自的「智能供应链」;另一方面,激烈的竞争下,不少经营不善或缺少融资等粮草的创企,在IPO无望下,也开始寻找合适的买家,寻求生存。

一位硅谷科技投资人士提到,收购也并不一定比IPO更容易,特别是对在2020年和2021年估值过高的独角兽们来说:“这些公司的估值都可能下降,大多数风险投资支持的公司仍在寻求高于战略买家愿意支付的估值。”

以OpenAI支持的部分公司为例,很多AI初创企业很久都没有融资消息了——比如AI音视频编辑平台Descript自C轮融资以来,尚未公布任何其他融资消息;AI笔记企业Mem最新一笔融资也停留在2022年。

被收购,某种程度上也是一个好的选择,毕竟「贵族公司」们的烧钱游戏还没有结束。据「互联网女皇」的Mary Meeker的数据,目前美国最大的三家AI初创公司OpenAI、xAI和Anthropic估值之和已达到4000亿美元:“现在这批投身AI的玩家,最终能不能赚钱、靠哪一端赚钱,还得交给时间来验证。”

*封面图来源:《一个购物狂的自白》

本文由福瑞泰克于2025-06-07发表在锦州鑫恒毅科技有限公司,如有疑问,请联系我们。

本文链接:http://blog.jzxhykj.cn/xhyk/1086.html